网上配资APP 亚洲首个中资代币化基金将被推出,香港正式进入“代币化证券”赛场

发布日期:2024-10-11 17:58 点击次数:72

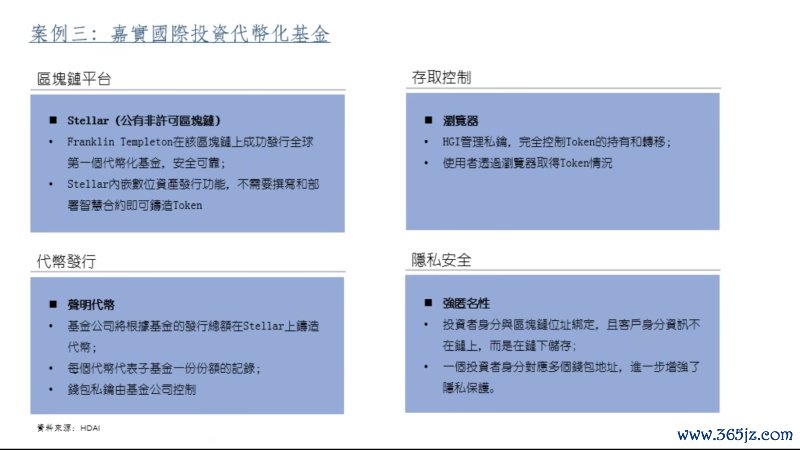

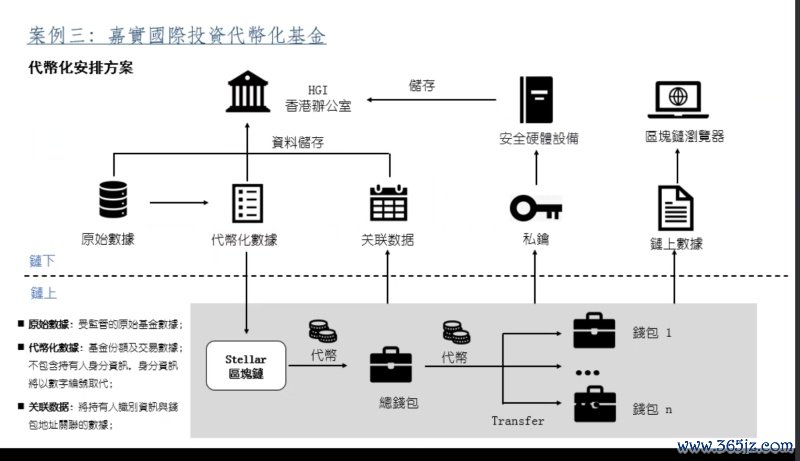

11月23日,嘉实国际宣布与MetaLabHK开展代币化合作,对嘉实国际旗下的一支基金产品进行代币化,并已完成向本地证劵监管机构的报备。蓝鲸财经注意到,这是中资金融机构在亚洲推出的第一支进行了代币化安排的固定收益代币化基金。

嘉实国际成立于2008年,是嘉实基金管理有限公司(Harvest Fund Management Co., Ltd.)的全资子公司。嘉实基金管理公司于1999年在北京成立,是中国最早的基金管理公司之一。

2023年11月初,香港证监会发布了两份与代币化证券相关的通函,明确了“代币化证券”的定义,即使用分散式账本技术(DLT)(如区块链)或类似技术的传统金融工具。

在开放日活动上,嘉实国际表示,目前已有许多传统金融机构对代币化基金表现出浓厚兴趣。但代币化基金整体仍处于“婴儿”阶段,也面临许多挑战和工作,尤其是在基础设施建设和制度性安排方面。

这款基金产品的特点也值得关注。此产品被部署于公链Stellar上。根据公开资料,该基金主要面向专业投资者,投资对象为高评级的美国国债。相关人士透露,香港地区虽然目前有一些面向零售端的项目在筹备中,但由于整体架构的复杂性,目前还没有项目获得批准。

近期,代币化基金在全球发展情况显示出显著的增长和创新。波士顿咨询公司(BCG)和ADDX于2022年联合发布的报告预测,到2030年,资产代币化将增长50倍,市场规模可达16.1万亿美元。报告指出,在全球范围内,房地产、股票、债券和投资基金以及专利等资产预计将出现代币化资产增长。在2022年到2030年之间,这一数字预计将增长50倍,从3100亿美元增至16.1万亿美元,代币化资产预计将占到全球 GDP 的10%。

据麦肯锡,代币化能够实现DvP(Delivery versus Payment)原子式交收,即交易双方几乎同时交付资产与款项,显著缩短了结算时间。这种机制通过即时同步交易信息,有效消除了交收延误和交收风险。

代币化通过将资产分割,提供了改善流动性的潜力。在某些资产类别中,简化操作密集型的手动流程可以降低单位经济效益,从而为更小的投资者提供服务。然而,需要注意的是,这些投资可能会受到一定的监管限制。

另外,资产的可编程性可能成为节省成本的另一个来源。尤其是对于那些服务或发行过程通常高度手动、容易出错且涉及多个中介机构的资产类别。将传统操作嵌入代币的智能合约中,可以实现这些功能的自动化,从而降低成本。

资产发行者可以通过将特定的合规操作(如转移限制)嵌入到代币化资产中来自动化这些合规性检查。此外,系统的24/7数据可用性为简化合并报告、不可变记录保存和实时可审计会计创造了机会。

除香港外,新加坡也在近期大规模开展资产代币化计划。今年11月15日,新加坡金管局(MAS)宣布与金融行业合作,以扩大资产代币化计划,并开发扩大代币化市场的基础能力。MAS正在Project Guardian行业小组内启动一个新的基金工作流程,专注于在数字资产网络上本地发行可变资本公司 (VCC) 基金,旨在解决税收、政策和法律问题,同时增加资产管理公司的分销渠道。

Project Guardian 由 17 家金融机构组成,启动五个行业试点,以测试有前景的资产代币化用例。参与者包括富达、花旗、纽约梅隆银行、华侨银行、蚂蚁集团、摩根大通等。其中,蚂蚁集团正在试验资金管理解决方案,以增强全球流动性管理资金。该解决方案将通过位于新加坡的支持 40 多种货币的全球金融中心实现实时多货币清算和结算。

除亚太地区外,据公开信息,早在2021年,美国跨国控股公司Franklin Templeton即推出了Franklin OnChain U.S. Government Money Fund(FOBXX),这是美国第一只获得SEC批准,使用区块链技术来处理交易和记录所有权的代币化基金。今年 4 月,它扩展到了 Polygon,之后还可能在 Avalanche 和 Aptos 区块链以及与以太坊二层解决方案 Arbitrum 上发行。截至目前,其资产管理资产已经超过 3.1 亿美元,投资者可享受 5.19% 的年化收益。

2023年10月,瑞银的资产管理部门启动了一个代币化基金试点项目。该项目利用瑞银内部的代币化服务(UBS Tokenize),在以太坊上以智能合约的形式代表对底层货币市场基金的权益网上配资APP,以提升基金的发行、分销、认购和赎回流程。